Кількісний аналіз кредитного ризику

1.

Відбір значущих факторів

На цьому етапі експерт формує базу даних, яка може складатися з масивів інформації , що прямо чи опосередковано стосується об’єкту дослідження . До таких масивів може відноситись :

· данні зібрані шляхом використання каналів кредитної інформації про потенційного позичальника ( репутація , ступінь відповідальності по відношенню до погашення заборгованості , психологічний портрет керівництва фірми-позичальника , дієздатність та правоздатність фірми ) ;

· дані отримані шляхом математичного аналізу кредитоспроможності позичальника ;

· дані отримані шляхом співставленні зі схожими випадками в кредитуванні ;

· результати математичного аналізу рівня ризикованості кредитної операції із застосуванням комп’ютерної техніки ;

· загальні відомості про стан економіки та певних галузей господарства .

1.

Вибір вирішального правила на основі значущих факторів.

Це правило, яким експерт буде користуватися при прийнятті остаточного рішення про рівень ризикованості операції.

2.

Оцінка значущості факторів і прийняття рішення на основі отриманого загального правила.

Наявність великої кількості факторів вимагає від експерта впорядкувати їх надавши кожному певний рівень значущості , який на думку експерта відображатиме ступінь впливу даного фактора на систему взагалі . Також рівень значущості відображає ступінь довіри експерта певній інформації і джерелу, з якої вона надійшла. Як правило, сума рівнів значущості всіх факторів дорівнює 1 . Але в реальній ситуації експерт просто ранжує фактори за ступенем значущості, і на основі такого ранжування і обраного вирішального правила проходить прийняття рішення . Враховуючи величезну кількість факторів , яку необхідно охопити при кредитному аналізі необхідно залучати якомога більшу кількість експертів з різним образом мислення , теоретичними та практичними знаннями у різних галузях.

Узагальнюючи вище сказане, необхідно зазначити , що процес прийняття рішення про кредитування складний і багатогранний . Проте реальність господарської ситуації не дає резерву часу для прийняття подібних рішень . Цим зумовлена необхідність автоматизації вказаної процедури прийняття банківських рішень , найбільш раціональною реалізацією якої є розробка експертної системи підтримки прийняття рішень про кредитування .

Але треба пам’ятати , що кінцеве рішення не за машиною , а за людиною тому проблема визначення рівня кредитного ризику це здебільшого проблема високопрофесійних спеціально підготовлених кадрів .

Врахування кредитного ризику при обчисленні ставки відсотка

Для викладення даної проблеми слід в першу чергу слід означити певні базові поняття . ( № 7 , стор. 35 )

Кредитний ризик за конкретною угодою - це ймовірність ( p ) отримання банком збитків від невиконання позичальником конкретної кредитної угоди.( 0<p<1 )

Зважений кредитний ризик – добуток суми позики ( Si ), зафіксованої у кредитній угоді та ймовірності невиконання позичальником конкретної кредитної угоди.( p )

Кредитний ризик зя всім портфелем ( D ), який складається з n угод – це cередньозважена величина ризиків за всіма угодами кредитного портфелю .Його можна виразити за допомогою формули наступним чином :

![]() ( 1 )

( 1 )

Де :

![]() - ймовірність невиконання позичальником конкретної кредитної угоди ,

- ймовірність невиконання позичальником конкретної кредитної угоди ,

і = 1,…n.

![]() - сума і-ї позички

- сума і-ї позички

![]() ( 2 )

( 2 )

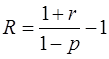

Прийнявши ймовірність невиконання позичальником кредитної угоди – р , ймовірність виконання можна визначити як ( 1- р ). Якщо абстрагуватись від таких цілком реальних витрат банку як заробітна платня робітників кредитного відділу банку , витрати на збір та обробку інформації то відсоток за кредитами ( R ) повинен компенсувати часову вартість грошей (вільна від ризику ставка r) та ризик неповернення позики ( p ). Це можна записати у вигляді формули :

( 3 )

( 3 )

Рівняння (3) виражає фундаментальний зв’язок ризику і доходу : відсоткова ставка за позикою збільшується якщо є підстави вважати , що клієнт не погасить кредит.

Для банку винагородою за ризик є премія за ризик непогашення ( П ) з рівняння (3) одержуємо:

Читайте більше

Механізм оподаткування банків

В

умовах ринкових відносин та насамперед в перехідний до ринку період податкова

система є одним з найважливіших економічних регуляторів, основою

фінансово-кредитного механізму державного регулювання економіки.

У

системі прямих податків, діючих в Україні і стягуваних з підприємств, зна ...

Кредитування підприємств та забезпечення кредитів

В своїй дипломінй роботі

ми звернулися до теми “Кредитування підприємств та забезпечення кредитів “

через її велику актуальність в умовах становлення ринкових відносин в Україні.

Основною проблемою підприємництва для

нашого економічного середовища є відсутність оборотних коштів при ...