Аналіз кредитної діяльності Державного ощадного банку України

Таблиця 8

Порівняння діяльності ГОУ та банку вцілому

|

Зміна кредитної заборгованості вцілому, % |

Змін простроченої заборгованості, % | |||

|

ГОУ |

+ 5,9 |

- 5,82 | ||

|

Житомирське |

+24,38 |

+181,73 | ||

|

Черкаське |

-29,53 |

+1870,71 | ||

|

Банк вцілому |

- 5,07 |

+ 31,43 | ||

Така ситуація є дуже загрозливою і ставить банк на межу катастрофічного ризику. В цьому випадку необхідне втручання з боку центральних керівних органів банку з метою запобігання подібних ситуацій в майбутньому.

Взагалі на протязі 1998 року існував дуже тісний зв‘язок між зміною обсягів простроченої заборгованості та зміною загальної заборгованості (коефіціент кореляції = 0.964 ) ( Додатки 2 і 3 ), тобто зі збільшенням кредитної заборгованості збільшувалась і прострочена.

Одночасно слід зазначити, що порівнюючи зміни заборгованостей з базовою точкою - 01.01.98 р. - був отриманий інший результат - коефіціент кореляції = -0.1, який показує, що по всіх відділеннях банку за рік відносне зниження заборгованості по кредитах привело до незначного зростання простроченої заборгованості. Це може свідчити про те, що збільшуючи обсяги кредитування при погіршенні економічної ситуації в країні банк вцілому не дуже ретельно здійснював відбір позичальників, тобто піддавався невиправданому ризику.

|

Якщо розглянути ситуацію з пролонгованою заборгованістю у порівнянні з простроченою (Додаток 5 ), то можна побачити, що вцілому по банку за рік їх співідношення було сбалансовано за рахунок більших темпів зростання пролонгованої заборгованості. З одного боку зростання пролонгованої заборгованості є негативним фактором, але якщо подивитися на цей факт під іншим кутом зору, то можна зрозуміти, що однією з причин збільшення пролонгованої було намагання кредитних працівників банку недопустити надшвидкого зростання простроченої заборгованості.

Про це свідчить коефіцієент кореляції між структурними змінами у кредитній заборговності банку, який дорівнює (– 0,33). Це говорить про те, в цілому по банку, при зростанні частки пролонгованої заборгованості дещо зменшувалася частка простроченої.

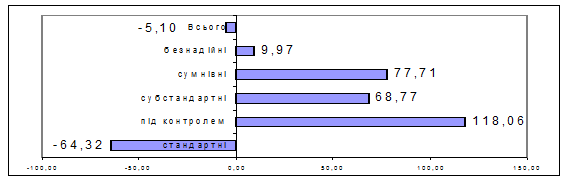

Про погіршення якості кредитного портфелю Ощадбанку свідчить також різке зменшення стандартної заборгованості з одночасним зростанням всіх її інших видів ( Додаток 11, Рис. 10 ). Це свідчить про перерозподіл активів в негативний бік

Рис. 10

Рис. 10

Зміни якості кредитного портфеля банку.

Найбільші негативні зміни відбулись у кредитних портфелях таких управлінь : Вінницьке, Дніпропетровське, Житомирське, де на кінець року стандартні кредити склали близько 2 %, а безнадійні більше половини (Додаток 13). Поряд з погіршенням якості портфелю не відбулося відповідного зростання резервів банку ( коеф. Кореляції між темпами зміни кредитів по групах та відповідних резервів склав лише 0,4 ), що свідчить про значну загрозу фінансовому становищу банка ( Додаток 11, 14). Якщо ж поглянути на дані Додатку 16, то можна побачити, що ситуація з резервуванням просто катастрофічна ( резерви сформовані по всіх групах кредитів приблизно на 20 %-25% , лише по стандартних є незначне перевищення, левову частку в загальному обсязі недоформування резервів займають резерви по безнадійних кредитах – 64.9 % ( Додаток 17 , Рис 11 )

Читайте більше

Кредитний ризик комерційного банку та шляхи його оптимізації

Поняття

банку органічно пов’язане з поняттям ризику, через те, що банки виконують

функцію перерозподілу ризиків фінансового ринку. Найскладнішим і наібільш важко

прогнозованим з фінансових ризиків є кредитний. Його складність пояснюється

великою кількістю факторів, що чинять вплив на йо ...

Зовнішні загрози фінансовій безпеці підприємств

Однією

із найважливіших складових економічної безпеки є фінансова безпека, без якої

практично неможливо вирішити жодне із завдань, що стоять перед підприємством.

Належна фінансова безпека, може гарантувати стабільне та максимально ефективне

функціонування підприємства та забезпечити розв ...