Аналіз фінансових коефіцієнтів підприємства

Аналіз фінансових звітів, динаміки і тенденцій зміни їхніх статей дає загальну оцінку, що склалася на підприємстві за п'ятирічний період. Для більш детального аналізу процесів, що відбувалися, необхідний аналіз фінансових коефіцієнтів, що дозволяють оцінити використання оборотних активів, визначити тип фінансової стійкості підприємства, його ліквідність і платоспроможність, а також ефективність діяльності підприємства. Використання коефіцієнтів дозволяє порівняти результати роботи підприємства за кілька періодів, порівняти з результатами роботи аналогічних підприємств, а також з галузевими і загальноприйнятими нормами.

Динаміка коефіцієнта забезпечення ліквідними активами свідчить про його збільшення до 01.01.10 до 0,79, тобто підвищуються частки ліквідних активів у загальній сумі активів. Динаміка коефіцієнта відволікання оборотних активів у запаси характеризується, як його збільшенням, так і зниженням. Найменша питома вага запаси займали на 01.01.08 і складали 0,4% від оборотних активів, а найбільша їхня частка зафіксована на 01.01.09 і склала 57%. до 01.01.10 збільшилися частки дебіторської заборгованості до 45% у загальній сумі оборотних активів, але позитивною тенденцією стало скорочення частини простроченої дебіторської заборгованості в її загальній сумі до 4%. Мінімальні розміри коефіцієнта забезпечення готовими засобами платежу ще раз підтверджують їхні незначні розміри. Коефіцієнт майна виробничого призначення на 01.01.07 збільшений і склав 0,68, що було обумовлено збільшенням розміру основних засобів і запасів.

Для якісної характеристики основних засобів використовується показник їхнього зносу.

Зниження коефіцієнта зносу основних фондів з 0,61 (на 1.1.05р.) до 0,32 (на 01.01.09р.) зв'язане з тим, що підприємство за цей період обновляло свої фонди. Зменшення рівня зносу фондів дозволяє компанії вкладати менше засобів у їхній ремонт і більше засобів в інноваційний розвиток.

Динаміка коефіцієнта поточної ліквідності знижується від 1 до 0,6, що також є негативною тенденцією. Динаміка коефіцієнта покриття змінюється як убік зниження, так і убік збільшення обумовлена різними темпами збільшення поточних активів і поточних зобов'язань. Коефіцієнт маневреності функціонального капіталу до 0,01 знизився до 0,01, що є негативною тенденцією, тому що відбулося зменшення розміру власний оборотного капіталу, представленого в грошовій формі.

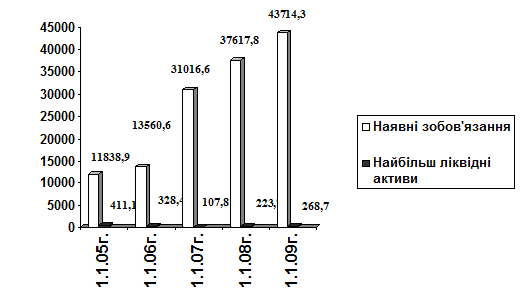

Наочно стану платоспроможності компанії представлене на рис.2.1.

Рисунок 2.1 - Динаміка платоспроможності підприємства

Один з головних напрямків фінансового аналізу - оцінка фінансової стійкості підприємства, сутність якого полягає в співвідношенні вартості запасів і розміру власних і позикових джерел їхнього формування.

Динаміка коефіцієнт автономії коливається в межах від 0,4 до 0,5. Незважаючи на те, що цей показник на 01.01.05р., 01.01.08р. і 01.01.09р.складав 40% і не відповідав нормативному значенню, підприємство не утратило свою незалежність , та як продукція заводу реалізовувалася постійно, не було великого затоварення на складах і постійно здійснювалися взаємозалікові операції. Коефіцієнт забезпечення СІК відповідає нормативному значенню і коливається в межах від 0,2 до 0,4.

Таблиця 2.1 - Коефіцієнти оцінки фінансової стійкості

|

Показники |

01.01.05 |

01.01.06 |

01.01.07 |

01.01.08 |

01.01.09 |

Норматив |

|

Коефіцієнт автономії |

0,4 |

0,5 |

0,4 |

0,4 |

0,5 |

> 0,5 |

|

Коефіцієнт забезпечення СІК |

0,4 |

0,4 |

0,2 |

0,3 |

0,4 |

> 0,1 |

|

Коефіцієнт покриття інвестицій |

- |

- |

0,4 |

0,4 |

0,5 |

0,9 |

|

Коефіцієнт інвестування |

1,4 |

1,2 |

1,2 |

1,8 |

2,3 |

> 1 |

|

Коефіцієнт маневреності власного капіталу |

0,8 |

0,5 |

0,3 |

0,4 |

0,7 |

0,4-0,6 |

Читайте більше

Планування бюджету фірми й операційний аналіз її діяльності

Фінансовий

менеджмент - це наука управління фінансами підприємства, направлена на

досягнення його стратегічних і тактичних цілей. Останні ж є індивідуальними для

кожного суб’єкта, що господарює. Новий складний етап формування ринкової

економіки в нашій країні породив потребу у досліджені ...

Аналіз абсолютних показників фінансової стійкості ТзОВ «Імперія жирів»

Оцінка фінансової стійкості є важливим показником фінансового стану

будь-якого підприємства, адже цей показник характеризує стан активів (пасивів)

підприємства, що гарантує постійну платоспроможність та може вчасно

розраховуватись за своїми боргами та зобов'язаннями.

Узагальнюючим показником ф ...